Dù có đang có ý định vay trả góp từ ngân hàng hoặc các công ty tài chính được Ngân hàng Nhà nước bảo hộ hay không, bạn vẫn nên “nằm lòng” 2 khái niệm: Lãi suất thực và lãi suất danh nghĩa.

Nếu không phân biệt được hai khái niệm này, bạn sẽ rất dễ rơi vào cảnh phải chịu mức lãi suất “cắt cổ” mà hoàn toàn không biết. Đây là lời khẳng định của PGS.TS Võ Đình Trí – Giảng viên Tài chính tại IPAG Business School Paris (Pháp), đồng thời là giảng viên của ĐH Kinh tế Tp.HCM (UEH), thành viên Ban Tài chính của Tổ chức AVSE Global.

PGS.TS Võ Đình Trí, chủ kênh Youtube Chàng Ngốc Già

Trên kênh Youtube “Chàng – Ngốc – Già” của mình, PGS.TS Võ Đình Trí cũng từng đăng tải 1 video nhằm giúp mọi người “giải ngố” về 2 khái niệm dễ nhầm lẫn này.

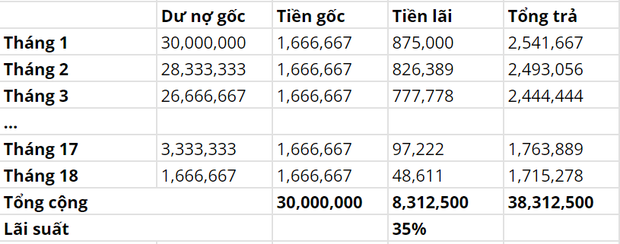

PGS.TS Võ Đình Trí đưa ra ví dụ như sau: Bạn vay 30.000.000đ từ một công ty tài chính với mức lãi suất 35%/năm, trả góp trong vòng 18 tháng. Như vậy tính ra, mức lãi suất hàng tháng của khoản vay này là 2,92%.

“Chàng ngốc già” đã tính toán chi tiết tổng số tiền bạn phải trả hàng tháng (bao gồm cả tiền gốc và tiền lãi tính theo dư nợ giảm dần) trong trường hợp này

Nếu theo như cách tính của bảng tính này: Khi vay trả góp 30.000.000đ trong vòng 18 tháng với mức lãi suất 35%/năm (tương đương 2,92%/tháng), tổng số tiền bạn phải trả sau 18 tháng sẽ là 38.315.000đ.

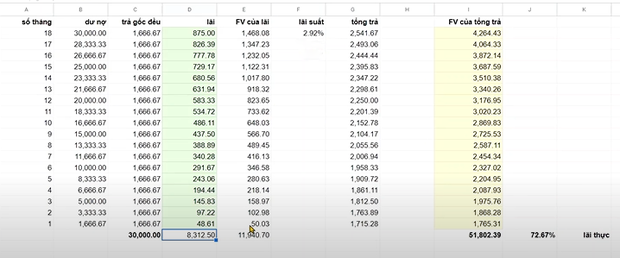

Thoạt nhìn, bạn sẽ không cảm thấy cách tính toán này có gì bất thường, đúng không? Tuy nhiên, PGS.TS Võ Đình Trí khẳng định mức lãi suất thực của khoản vay này lại lên tới 72,67%/năm (tương đương 6,05%/tháng) và tổng số tiền bạn thực sự phải thanh toán sau 18 tháng là 51.802.000đ, chứ không phải là 38.315.000đ.

Làm sao mà điều này có thể xảy ra? Mời bạn tiếp tục nhìn vào bảng tính dưới đây do PGS.TS Võ Đình Trí tự kẻ.

Để làm được ra bảng tính này, PGS.TS Võ Đình Trí đã áp dụng công thức tính giá trị tương lai của đồng tiền.

Công thức tính giá trị tương lai của đồng tiền: FV = PV*(1+r)^n

Trong đó:

FV (Future Value): Giá trị tương lai của đồng tiền

PV (Present Value): Giá trị hiện tại của đồng tiền

r: Mức lãi suất

n: số kỳ tính lãi

“Để biết được số tiền lãi mình thực sự phải trả cho 1 khoản vay là bao nhiêu, bạn phải áp dụng công thức tính giá trị tương lai của khoản lãi và khoản tiền tổng trả theo hàng tháng. Vì rõ ràng, 2.500.000đ ở thời điểm này sẽ có giá trị khác so với 2.500.000đ ở thời điểm 18 tháng tới” – PGS.TS Võ Đình Trí khẳng định.

Như vậy, có thể thấy rằng nếu không biết cách tính giá trị tương lai của đồng tiền, cũng như không phân biệt được hai khái niệm lãi suất thực và lãi suất danh nghĩa, người đi vay tiền sẽ rất dễ “bị hớ”.

Trong ví dụ về khoản vay 30.000.000đ mà PGS.TS Võ Đình Trí đưa ra, 35%/năm là mức lãi suất danh nghĩa (chính là mức lãi suất ghi trên hợp đồng vay của bạn và ngân hàng/công ty tài chính); còn 72,67% mới là mức lãi suất thực. Có thể thấy, khoảng chênh lệch giữa hai con số này là quá lớn.

Sau khi phân tích chi tiết ví dụ này, hãy cùng đọc qua định nghĩa chuẩn về lãi suất thực và lãi suất danh nghĩa.

Lãi suất danh nghĩa là lãi suất được xác định trong một kỳ hạn vay tiền, thể hiện trên quy ước giấy tờ được thỏa thuận trước.

Lãi suất thực là lãi suất xác định giá trị thực của khoản lãi phải trả tính theo lệ lạm phát dựa vào mức lãi suất danh nghĩa.

Giờ thì bạn hiểu vì sao cần phải “nằm lòng” khái niệm lãi suất thực và lãi suất danh nghĩa trước khi ký hợp đồng vay tiền rồi chứ?

Nguồn: Sưu Tầm internet